炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券之星

10月10日,电池板块遭遇大幅调整,国轩高科(002074.SZ)高开低走,最终以跌停收盘,报44.39元/股,总市值805亿元。年初至今,国轩高科股价整体处于上行通道,但股价表现难以掩盖公司经营面高增长与高隐忧并存的复杂局面。

证券之星注意到,今年上半年,国轩高科出货量与营收、净利保持强劲增速,但公司盈利能力高度依赖政府补贴“输血”,上半年4亿元政府补助超归母净利润,而扣非后净利润仅7287.07万元。公司主业“造血”能力承压,核心产品动力电池毛利率虽同比增长,但增速不及去年同期,且较2015年借壳上市当年跌去七成。

为应对行业竞争,在整体产能过剩的背景下,国轩高科仍大手笔扩产,拟斥资80亿元在南京、芜湖新建40GWh电池产能。而其资产负债率已达72.22%,短期债务缺口超百亿,高额利息支出推高了财务费用。如何在快速扩张的同时提升经营质量,是国轩高科未来发展的重要命题。

01. 营收增长难掩主业盈利困境

资料显示,国轩高科主要产品分为动力电池系统、储能电池系统和输配电设备。今年上半年,动力电池系统贡献超7成营收,储能电池系统营收占比约2成。

今年上半年,国轩高科出货40GWh左右,同比增长超48%。数据显示,今年上半年,国轩高科动力电池装机量全球市占率为3.6%,较去年同期提升1个百分点;国内动力电池装机量市占率提升至5.18%,排名第四。在储能领域,根据ICC鑫椤资讯数据,今年上半年公司储能电池出货量位居全球第七位。

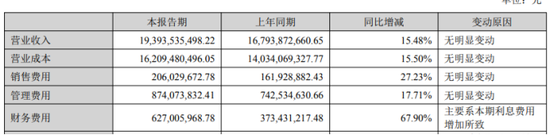

受益于出货量增长,国轩高科营收继续保持两位数增速。今年上半年,国轩高科实现营收193.94亿元,同比增长15.48%;对应归母净利润3.67亿元,同比增长35.22%;同期扣非后净利润7287.07万元,同比增长48.53%。

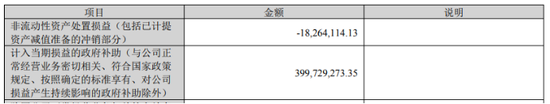

证券之星注意到,国轩高科扣非前后净利润相差2.94亿元,利润支柱主要依赖政府补贴“输血”。非经常性损益项目中,计入当期损益的政府补助约4亿元,已赶超同期归母净利润水平。

拉长时间看,2019年至2022年,国轩高科扣非后净利润连续4年亏损,累亏超14亿元。而2023年及2024年扣非前后净利润差距悬殊,各期归母净利润分别为9.39亿元、12.07亿元,但扣非后净利润仅1.16亿元、2.63亿元,同期政府补助金额分别高达9.73亿元、9.9亿元。

与巨额补贴支撑利润形成对比的是,国轩高科主营业务的赚钱能力没有明显改观。今年上半年,动力电池实现营收140.34亿元,同比增长19.94%;储能电池实现营收45.62亿元,同比增长5.14%;输配电产品营收同比下滑16.2%至2.47亿元。

利润端上,动力电池上半年毛利率14.24%,同比增长2.16个百分点;储能电池毛利率19.35%,同比减少3.21个百分点,二者毛利率增幅均不及去年同期。

值得注意的是,国轩高科核心产品正面临严峻挑战,2015年借壳上市时,动力锂电池毛利率高达48.7%。上市至今,动力电池毛利率已跌去约七成。相应地,国轩高科综合毛利率也从2016年的46.93%降至今年上半年的16.42%。自2020年跌破20%后,一直在低位区间浮动。

近几年,在产能过剩影响下,锂电行业产业链价格下跌明显。宁德时代(300750.SZ)、比亚迪(002594.SZ)等头部企业凭借技术、产能及成本优势,不断压低电芯报价,作为二线企业的国轩高科不得不卷入价格战。今年上半年,磷酸铁锂电芯均价已跌破0.5元/Wh关键点位,较去年同期跌超30%。就今年上半年动力电池盈利能力而言,与宁德时代22.41%的毛利率水平相比,国轩高科的表现要逊色不少。

为保市场份额,国轩高科还通过赊销降低门槛。截至今年上半年末,公司应收账款规模高达173.23亿元,是同期营收的近九成。而高企的应收账款也带来了巨额减值,国轩高科上半年计提坏账准备达9533.5万元,进一步侵蚀了利润空间。

02. 扩产背后多重隐忧缠身

证券之星了解到,2016年底行业政策调整成为国轩高科发展的转折点。工信部引入电池能量密度补贴门槛,三元锂电池借势崛起,国轩高科固守磷酸铁锂技术路线,未能及时适配政策要求导致发展受挫,市占率被宁德时代和比亚迪反超。

2021年以来,国轩高科持续加大产能投入,力求抢占更多市场份额。截至今年上半年,公司固定资产和在建工程合计达465.79亿元,较大举扩张前的2020年扩大了5倍。

近期,国轩高科宣布拟在南京、芜湖分别投资建设新型锂离子电池(20GWh)智造基地项目、年产20GWh新能源电池基地项目,投资总额不超过80亿元。据悉,芜湖项目包括部分准固态电池量产线,南京项目则将在南京电池制造基地原有产能基础上统一规划,进一步扩大公司产能规模。

然而,产能快速扩张背后潜藏的风险不容忽视,国轩高科当前正面临巨大的资金压力。根据2025年半年报,今年上半年国轩高科资产负债率高达72.22%。具体而言,流动负债中短期借款以及一年内到期的非流动负债合计达275.81亿元,同期货币资金仅154.58亿元,短期债务资金缺口超百亿。

值得一提的是,高企的利息也推高了财务费用,上半年财务费用同比增长67.9%,达到同期史上最高,其中利息费用高达8亿元。

证券之星注意到,国轩高科的激进扩张是在锂电行业供过于求的背景下推进的。数据显示,2024年底锂电各环节产能较2020年底增加了10到25倍。据24潮产业研究院(TTIR)统计,仅20家动力/储能电池企业2025年产能规划已达6188GWh,而根据市场最乐观预测,到2025年动力与储能电池市场的总需求也不过2010GWh。

市场消化能力不足直接导致企业库存压力陡增。今年上半年,国轩高科存货金额攀升至97.56亿元,同比激增81.71%,近乎翻倍。大量资金被存货占用,进一步加剧了经营层面的压力。(本文首发证券之星,作者|陆雯燕)

责任编辑:杨红卜

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏